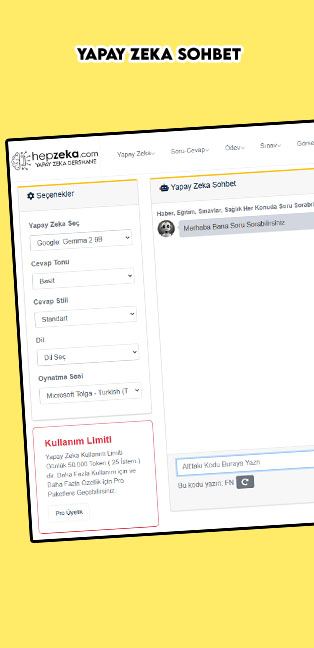

- Yapay Zeka

-

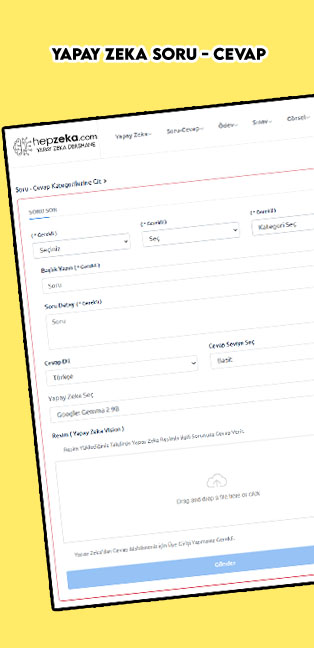

Soru-Cevap

- Soru Sor Yapay Zeka Kategoriler

- Eğitim Soru-Cevap

-

Hayat Soru-Cevap

-

Sağlık Soru-Cevap

Psikoloji Soru-Cevap

Kişisel Bakım Soru-Cevap

Anne Bebek Soru-Cevap

Hukuk Soru-Cevap

Mali ( Ekonomi ) Soru-Cevap

Alternatif Tıp Soru-Cevap

İlişkiler Soru-Cevap

Evcil Hayvanlar Soru-Cevap

Püf Noktası Soru-Cevap

Yemek Tarifleri Soru-Cevap

Astroloji Soru-Cevap

Rüya Tabirleri Soru-Cevap

Seyahat Soru-Cevap

Teknik Servis Soru-Cevap

Güzellik Soru-Cevap

Mali Soru-Cevap

Tadilat Soru-Cevap

Telefon Soru-Cevap

Bilgisayar Soru-Cevap

Tv+Elektronik Soru-Cevap

Beyaz Eşya Soru-Cevap

Petshop Soru-Cevap

-

Tavsiye Asistan

-

Telefon Soru-Cevap

Bilgisayar Soru-Cevap

Elektronik Soru-Cevap

Giyim + Moda Soru-Cevap

Süpermarket Soru-Cevap

Yeme - İçme Soru-Cevap

Mobilya Soru-Cevap

Kozmetik Soru-Cevap

Kitap Soru-Cevap

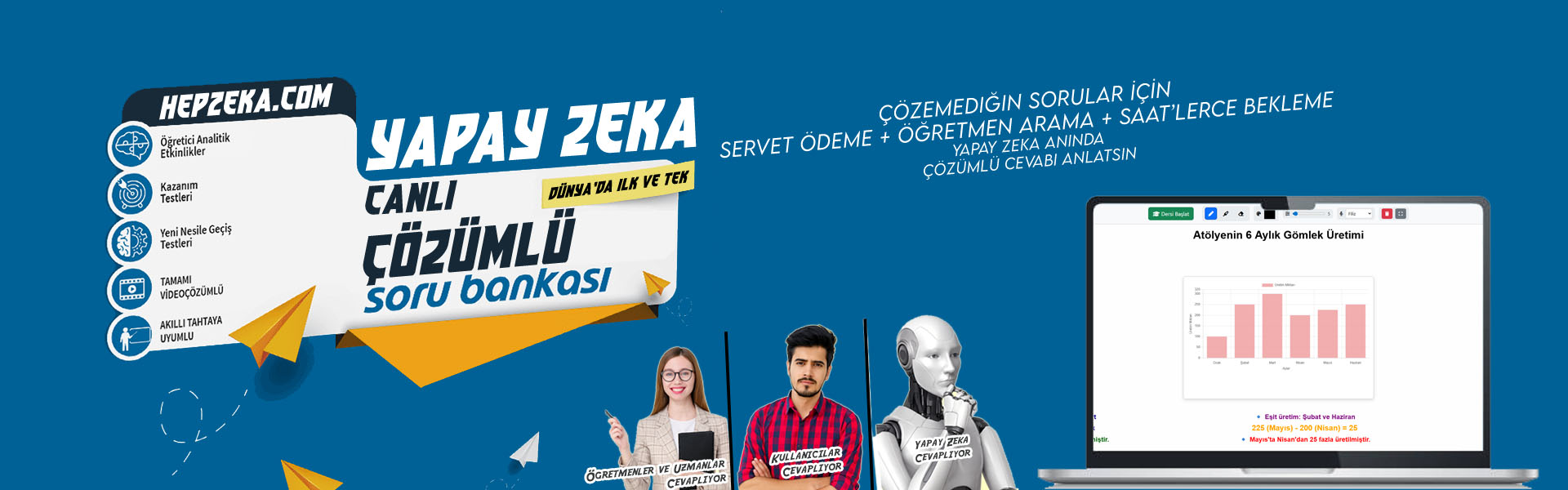

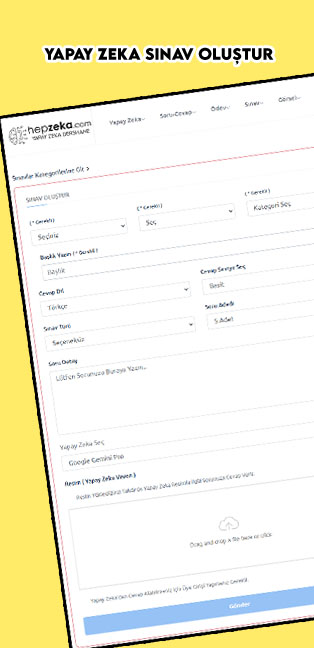

- Sınav

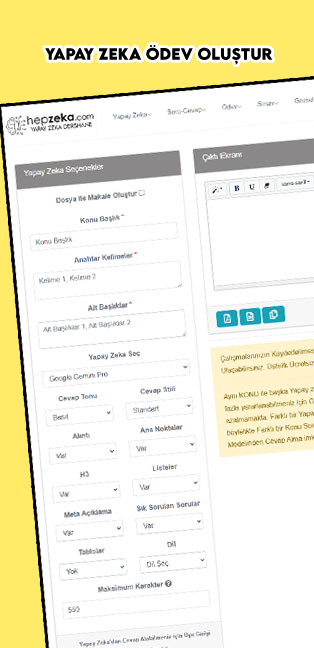

- Anlat

- Ders

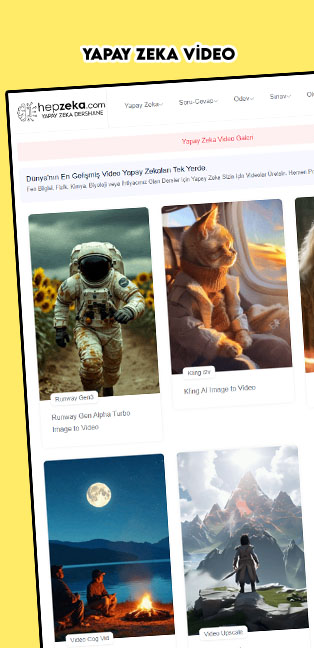

- Video

- Eğitim Set

- Materyal

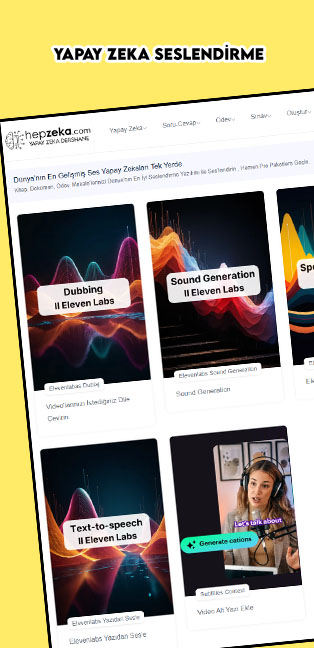

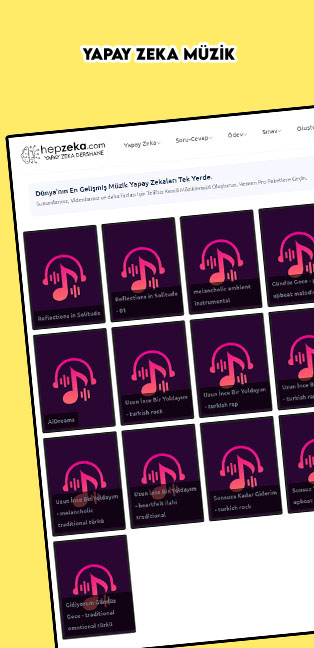

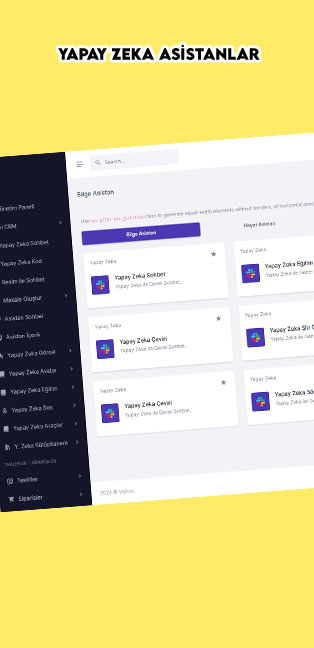

- Ai Araçlar

- Üye